ゆうです。

「基礎控除申告書」の書き方です。

(マル配)から(マル基・配・所)へ

税制の変更にともない、年末調整の控除申請書類の記入項目、書類のレイアウト、ほぼ毎年のようにコロコロ変更するので、何が何やら(^^;)

ここ数年の変化をざっくり見ておきましょう。

書類は2種類

- 【給与所得者の扶養控除等(異動)申告書】(マル扶)

- 【「給与所得者の保険料控除申告書」兼「給与所得者の配偶者特別控除申告書」】(マル保・配特)

提出書類は3枚(もしくは1~2枚)

- 【平成29年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成30年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成29年分 「給与所得者の保険料控除申告書」兼「給与所得者の配偶者特別控除申告書」】(マル保・配特)←該当者のみ

書類は3種類(増えました)

- 【給与所得者の扶養控除等(異動)申告書】(マル扶)

- 【給与所得者の保険料控除申告書】(マル保)

- 【給与所得者の配偶者控除等申告書】(マル配)

提出書類は4枚(もしくは1~3枚)

- 【平成30年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成31年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成30年分 給与所得者の保険料控除申告書】(マル保)←該当者のみ

- 【平成30年分 給与所得者の配偶者控除等申告書】(マル配)←該当者のみ

書類は3種類で変わらず(細かな変更点はあります)

- 【給与所得者の扶養控除等(異動)申告書】(マル扶)

- 【給与所得者の保険料控除申告書】(マル保)

- 【給与所得者の配偶者控除等申告書】(マル配)

提出書類は4枚(もしくは1~3枚)

- 【平成30年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成31年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【平成30年分 給与所得者の保険料控除申告書】(マル保)←該当者のみ

- 【平成30年分 給与所得者の配偶者控除等申告書】(マル配)←該当者のみ

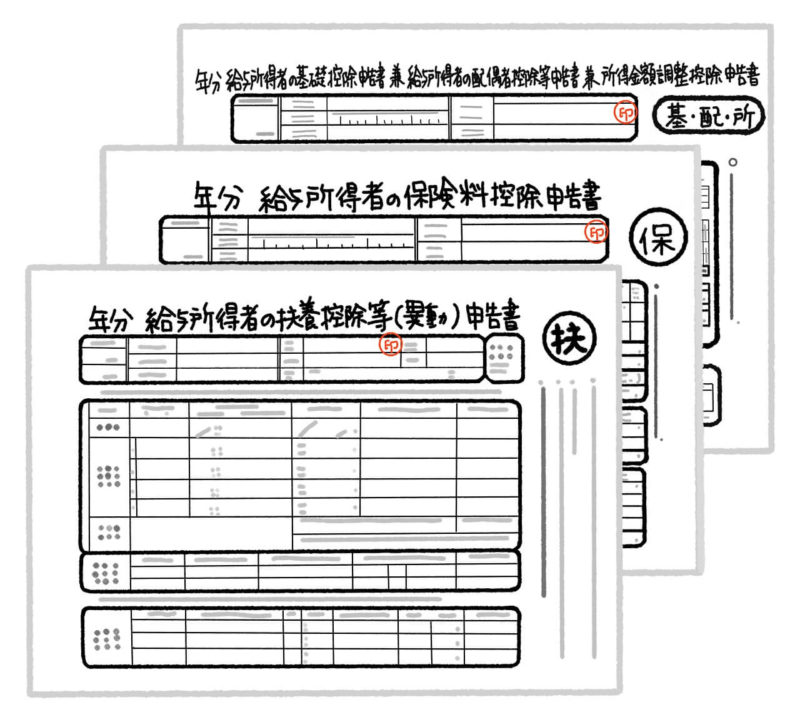

書類は3種類(大きく変わりました)

- 【給与所得者の扶養控除等(異動)申告書】(マル扶)

- 【給与所得者の保険料控除申告書】(マル保)

- 【「給与所得者の基礎控除申告書」兼「給与所得者の配偶者控除等申告書」兼「給与所得者の所得金額調整控除申告書」】(マル基・配・所)

提出書類は4枚(もしくは2~3枚)

- 【令和2年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【令和3年分 扶養控除等(異動)申告書】(マル扶)←全員提出

- 【令和2年分 給与所得者の保険料控除申告書】(マル保)←該当者のみ

- 【令和2年分 「給与所得者の基礎控除申告書」兼「給与所得者の配偶者控除等申告書」兼「給与所得者の所得金額調整控除申告書」】(マル基・配・所)←ほぼ全員提出

「基礎控除申告書」は全員提出

令和2年度の年末調整では、新たに「基礎控除申告書」の提出が必須となりました。

「基礎控除申告書」はほか2つの申請書(「配偶者控除等申告書」「所得金額調整控除申告書」)と兼用の用紙です。

(マル基・配・所)の用紙の「基礎控除申告書」の欄に必要事項を記入し、会社に提出しましょう。

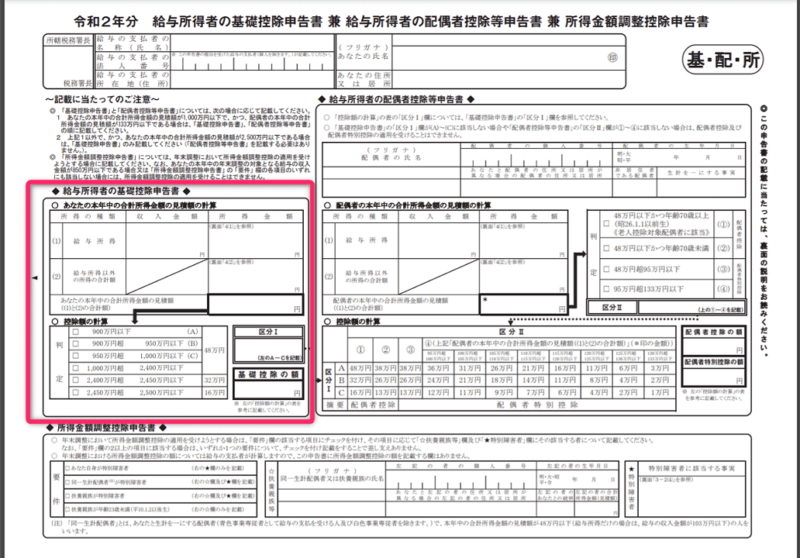

基礎控除申告書の書き方

基礎控除申告書はこれです。

拡大図。

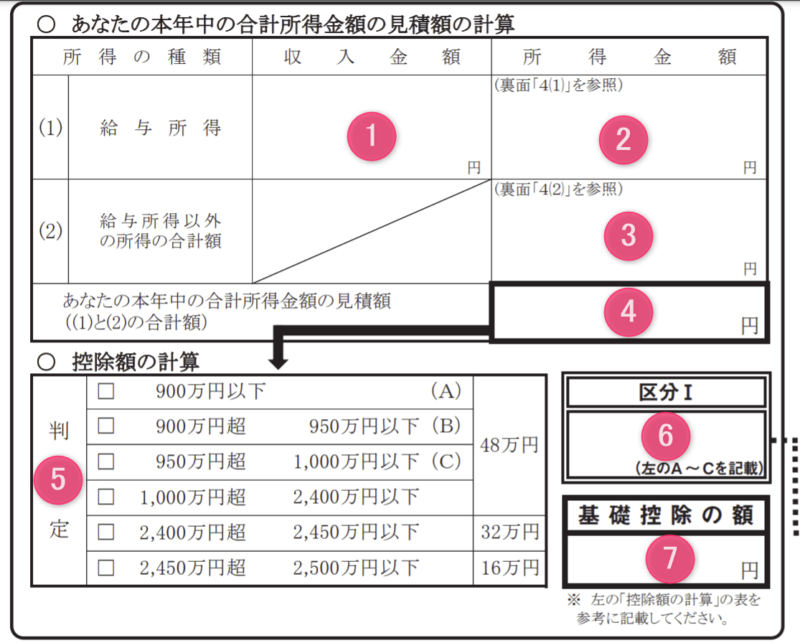

記入項目は以下の通り。

- 「給与所得」の収入金額

- 「給与所得」の所得金額

- 「給与所得以外の所得の合計額」の所得金額

- 「給与所得」の所得金額と「給与所得」の所得金額の合計

- 控除額の判定のチェックボックス

- 控除額の区分

- 基礎控除の額

合計所得が2,500万円以下なら控除があります。

年末調整対象者のほとんどが該当することになると思われます。

①「給与所得」の収入金額

今年1年の給与の収入額です。

年末調整してもらう会社からの給与と他社からの給与の合計額です。

1月から12月まで、見積もり金額ですので、おおよその妥当な金額であれば大丈夫です。

A社とB社から給与をもらっているのであれば、

(A社からの1年の給与)+(B社からの1年の給与)= 収入金額

ですね。

例えば、A社の給与:2,000,000円 B社の給与:750,000円 とすると、

2,000,000円 + 750,000円 = 2,750,000円(収入金額)

それぞれの会社からの月々の給与明細書はありますか?

年末調整書類提出の時期に、その年の11月分の明細書はもらっていないかもしれませんね。

12月分もまだでしょう。

「見積もり金額」ですから正確でなくても大丈夫です。

月々の収入額や出勤した日数・出勤予定日数などで算出し、合計金額を書き入れましょう。

②「給与所得」の所得金額

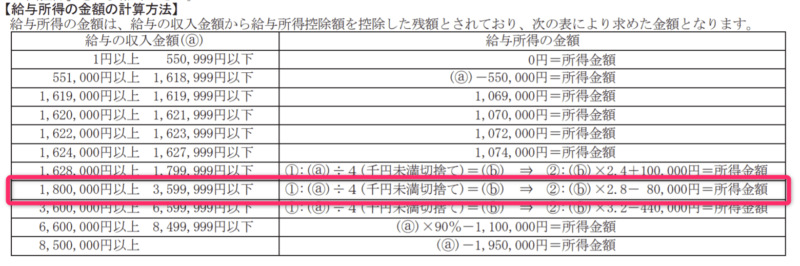

給与の収入金額に応じた計算方法があります。

(マル基・配・所)の用紙の裏面に記載されていますよ。

たとえば、合計した給与の収入金額が2,750,000円であれば、

「1,800,000円以上 3,599,999円以下」のレンジの計算方法で所得金額を算出します。

(a:給与の収入金額)÷ 4 (千円未満切捨て)=(b)

2,750,000÷4=687,500 (b)=687,000

(b)× 2.8 ー 80,000円 = 所得金額

687,000×2.8ー80,000=1,843,600円(所得金額)

③「給与所得以外の所得の合計額」の所得金額

給与所得以外の所得の合計額を書きます。

ボーナスなどはここに含まれます。

ここも見積もり額です。

給与所得以外に収入があるかもしれませんね。

給与以外の所得とは、事業所得や雑所得などです。

詳しく知りたい方はこちらを参照なさってください。

20万円以下なら書かなくても大丈夫です。

書き忘れたものがあれば、2月の確定申告で申告しましょう。

いずれにせよ、給与を2箇所以上からもらっている場合、年末調整に加え確定申告が必要になってきます。

④「給与所得」の所得金額と「給与所得以外」の所得金額の合計

②と③の合計金額を記入します。

②「給与所得」の所得金額:1,843,600円

③「給与所得以外の所得の合計額」の所得金額:なし

であれば、1,843,600 + 0 = 1,843,600(合計所得金額)

④「あなたの本年中の合計所得金額の見積額」:1,843,600円 となります。

⑤控除額の判定のチェックボックス

④の金額で控除額を判定しましょう。

900万円以下であれば、一番上のチェックボックスにチェックを入れます。

判定区分は(A)、基礎控除額は48万円ですね。

☑ 900万円以下 (A) 48万円

合計所得金額(見積もり額)に応じて、区分(A,B,C)と基礎控除額を確認してください。

⑥控除額の区分

区分A,B,Cのどれかに該当する場合、アルファベットを記入してください。

区分A,B,Cは配偶者控除を申告する場合、配偶控除額の計算に使われます。

⑦基礎控除の額

⑤で確認した基礎控除の額を記入します。

変更点と合計所得金額による差異

平成2年度の大きな変更点の1つが基礎控除額です。

従来、基礎控除額38万円だったのが、48万円に引き上げられました。

ただし、所得が高額になってくると、基礎控除は段階的に引き下げられます。

配偶者控除についても、高額所得者の場合、本人の所得に応じて減額されたり、カットとなります。

さらに給与所得控除が10万円ダウン。

どうやら給与所得者にとっては差し引きイコール、高額所得者はむしろマイナス、のようです。。

給与所得の無い人にとってはお得になったと言えるかもしれませんが、これも即断できませんね。。

書かないといけないところを記入して提出☆

いかがですか。

ともあれ、基礎控除申告書、忘れず提出してくださいね。

めんどくさいのは、所得金額の算出だけですね。

給与所得については当てはまる計算方法で、給与所得以外は今分かる範囲で。

最低限書かないといけないところを埋め、年末調整してもらう会社に書類を提出しましょう。

【参考】

- 国税庁「税の情報・手続・用紙」「申告手続・用紙」「申告・申請・届出等、用紙(手続の案内・様式)」「税務手続の案内(税目別一覧)」「源泉所得税関係」【[手続名]給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告】「《参考》給与所得以外の所得の種類等(令和2年分)https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/1648_73_02.pdf

- オタク会計士ch【山田真哉】少しだけお金で得する「【会社員みんな困惑】令和2年分 年末調整 大改正のクセが凄い!でも、大事なキモは1つだけ【変更点・流れ・早わかり/そもそも何を調整するのか?】」

https://www.youtube.com/watch?v=q5-ml2ryy-Q - オタク会計士ch【山田真哉】少しだけお金で得する「【節税決定版!】令和2年分 年末調整の書き方・変更点!わかれば簡単!【ほぼ全ての会社員が対象/合計所得とは/国へのグチも】」

https://www.youtube.com/watch?v=17fHsqyIu44